治験に参加すると「負担軽減費」として謝礼金を受け取ることができますが、パート・アルバイト代とは異なり、社会保険料や所得税などの税金が天引きされることはなく満額を受け取ることができます。しかし、この謝礼金に税金がかかることはご存じですか?治されず満額受け取ることが可能となります。

ただし、必ず確定申告が必要となるわけではなく職業や収入、受け取った報酬の金額によってはほとんど税金がかからないケースもあります。

- どんな場合にいくら税金がかかるのか

- どんな場合に確定申告が不要なのか

本記事では上記の基準となるポイントを解説します。「税金が心配で治験に参加できない」という方や「すでに謝礼金をもらったが税金はどうなるのか」と不安な方は、ぜひご一読ください。

目次

確定申告が必要・不要なケース

詳しい説明へ踏み込む前に、簡単に確定申告が必要なケースと不要なケースを解説します。

| 治験モニター参加者の状況 | 確定申告が必要になる主な条件 |

| 治験以外の収入がない | 雑所得が48万円超え |

| 給与所得者(年末調整済み) | 雑所得が20万円超え |

| 給与所得者(年末調整をしていない) | 雑所得が48万円超え(給与所得額も関係) |

| 自営業者 | 原則として必要 |

| 年金受給者 | 公的年金等の収入が400万円超、またはほかの所得が20万円超 |

ただし、必ずしも全ケースに上記が当てはまるわけではないため、あくまで参考にとどめてください。

なお、上記に登場する「雑所得」は、利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得に該当しない所得を指したもので、治験モニターの報酬や副業を通じて得た所得が該当します。

次章から、各ケースをより具体的に解説します。

治験の報酬については、以下の記事に詳しくまとめています。こちらもあわせてご覧ください。

治験は、新しい薬や治療法の開発を支える重要なボランティア活動ですが、一般的なボランティアとは異なり、「報酬」が得られる点もその大きな魅力のひとつとなっています。 治験の報酬は、正式には「負担軽減費」と呼ばれ、参加者が負担する時間的・経済的負担を軽減する目的で支払われます。これは、労働の対価とし...

治験の謝礼金に税金がかかるのはいくらから?

治験モニターの報酬は、所得税・住民税の対象です。ただし、所得税・住民税の納付に必要な対応はいくつかのケースに分かれているため、それらを順番に解説します。

治験の報酬以外に収入を得ていないケース

所得税は課税対象となる所得(課税所得)に課せられる税金ですが、手元に入った収入すべてが課税対象となるわけではありません。簡単に説明すると、手元に入った収入から下記を差し引いた金額が課税所得となるのです。

- 収入を得るためにかかった必要経費

- 所得に関連する各控除額

たとえば、所得税の基礎控除額は48万円(年間所得2,400万円以下の場合)となっており、これは治験モニターの報酬のみ得ていた人にも適用されます。

そのため、その年の1月1日~12月31日までに得た治験モニターの報酬から、必要経費を差し引いた金額が48万円以内であれば、基礎控除と相殺することで課税所得は0円になるのです。

所得税の対象となる課税所得が0円であれば、確定申告は不要となります。ただし、住民税のみ管轄の市区町村へ申告しなければならない点にはご注意ください。

なお、治験モニターの場合、総収入金額から差し引く必要経費には以下のような出費が挙げられます。

- 治験に参加するために医療機関へ移動する交通費

- 医療機関の窓口で負担する「初診料」や「再診料」

必要経費として計上するためには、発行された領収書を保管しておく必要があります。領収書が発行されないものに関しては、支払った金額・日時を記録しておきましょう。

年末調整済みの給与所得者(会社員・公務員など)のケース

勤務先が年末調整を行っている場合、給与所得以外で得た雑所得が20万円以下であれば基本的に確定申告は不要です。ただし、以下のようなケースに該当する方は確定申告が必要です。

- 雑所得が20万円を超える

- 給与所得が2,000万円を超える

- ふるさと納税(ワンストップ特例の条件に該当しない場合)や医療費控除を利用する

上記を始めとするいくつかのケースは、治験モニターの報酬の有無にかかわらず、年末調整済みの給与所得者でも確定申告が必要となります。対応を誤らないためにも、あらかじめ国税庁が公開する「確定申告が必要な方」の確認をおすすめします。

なお、治験モニターの報酬など給与所得以外の所得がある場合、その金額が20万円以下であっても住民税の申告は必要です。

年末調整をしていない給与所得者のケース

パートやアルバイトなどとして働き、勤務先から給与所得を受け取っている場合は給与所得控除の対象となります。

「治験の報酬以外に収入を得ていないケース」の章で紹介した基礎控除額48万円に加えて、給与所得控除として最低55万円の控除が適用されるため、収入をこれらの合計控除額と相殺できれば所得税が課せられません。

たとえば、1年間で以下の所得を得たと仮定します。

- アルバイトの給与として80万円

- 治験モニターの報酬として5万円

上記の場合、まずは「給与所得-給与所得控除」の計算を経て控除後の給与所得を導き出し、そのあと「控除後の給与所得+雑所得」で求めた金額から基礎控除額を差し引いて、課税所得の金額を算出します。

それぞれの計算式に数字を当てはめると以下のようになります。

- 給与所得80万円-給与所得控除55万円=25万円

- 控除後の給与所得25万円+雑所得5万円=30万円

上記で計算した金額は30万円となり、基礎控除額である48万円を下回っているため、30万円の所得と48万円の控除を相殺して課税所得は0円となります。結果として所得税は課せられません。

ただし、ほかのケースと同様、所得税が課せられず確定申告が不要となる場合であっても住民税の申告は必要です。

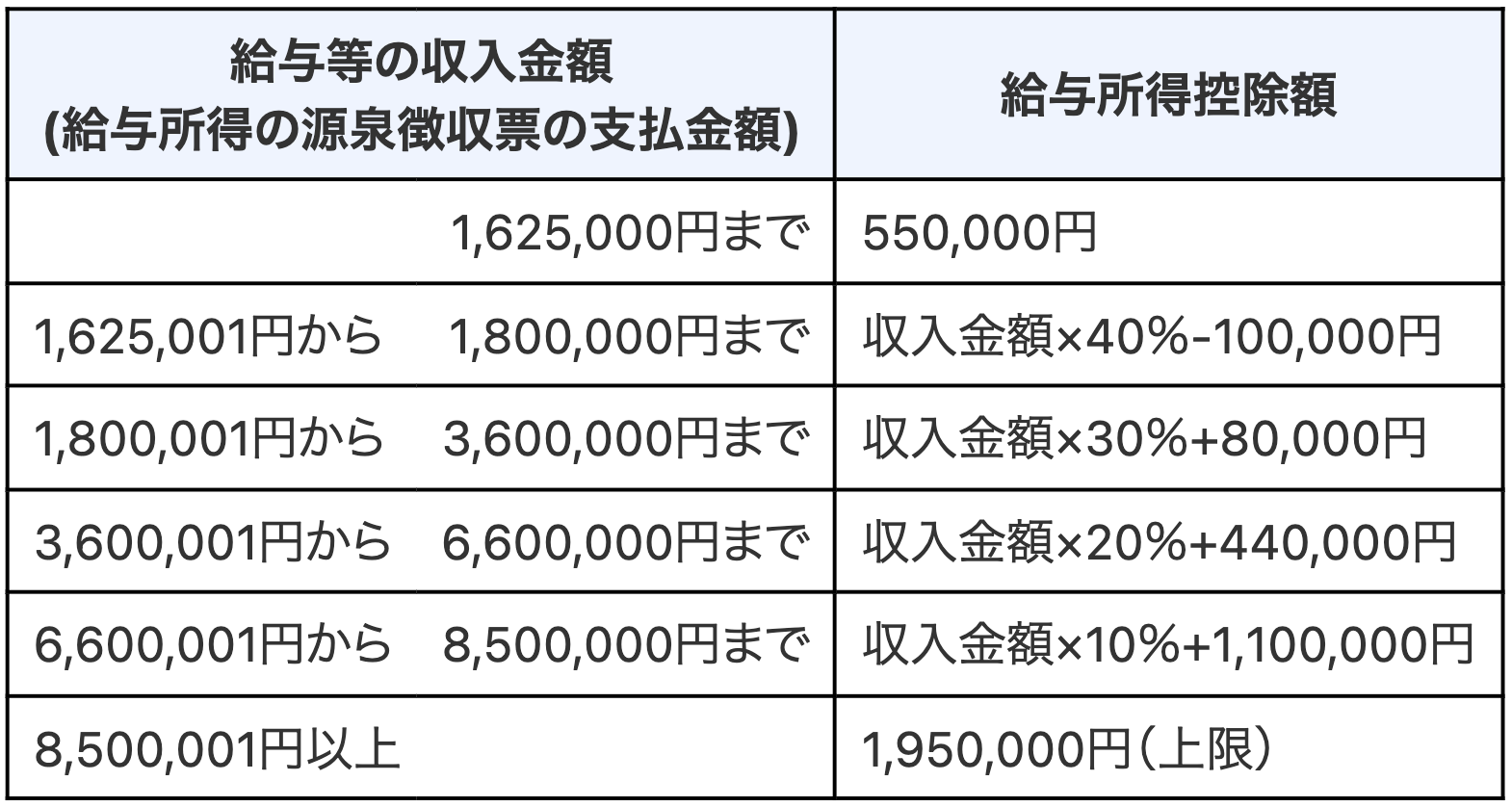

また給与所得控除は、以下のように収入に応じて控除額が変動する点にご留意ください。

出典:国税庁『No.1410 給与所得控除』

毎年確定申告をしている人(自営業)のケース

自ら事業を営んでいる自営業者は、治験モニターの報酬にかかわらず確定申告を行っているはずです。通常は事業所得を計上して申告するかと思いますが、治験へ参加した年はモニターの報酬を雑所得として加えて申告することになります。

なお、確定申告を行うと税務署から市区町村へ申告データが送られるため、個別で住民税の申告を行う必要はありません。

年金受給者が治験の報酬を受け取るケース

公的年金等の金額が400万円を下回り、かつ「年金すべてが源泉徴収の対象」および「年金以外の雑所得が20万円以内」という条件を満たせば、確定申告は不要です。

上記の基準となる「公的年金等」は、たとえば以下のような年金を指します。

- 国民年金・厚生年金

- 共済組合から支給を受ける老齢年金

- 恩給・過去の勤務に基づく年金

- 確定給付企業年金契約に基づく年金

上記の合計が400万円を超えたり、年金以外の雑所得(治験モニターの報酬など)が20万円を超えたりすれば、確定申告が必要となるためご注意ください。こちらもほかのケースと同様、確定申告が不要となる場合も住民税の申告は必要となります。

所得税の計算方法と納付について

所得税は以下の手順に沿って計算します。

- 所得区分(給与所得・雑所得など)ごとに所得を計算

- 1の総額から所得控除額を差し引いて課税所得を計算

- 2に規定の税率を掛け、税率別の税額控除分を差し引いて所得税額を計算

これらの手順を踏んで所得税を計算するため、税額は治験モニターの報酬の大小だけで決まるわけではありません。

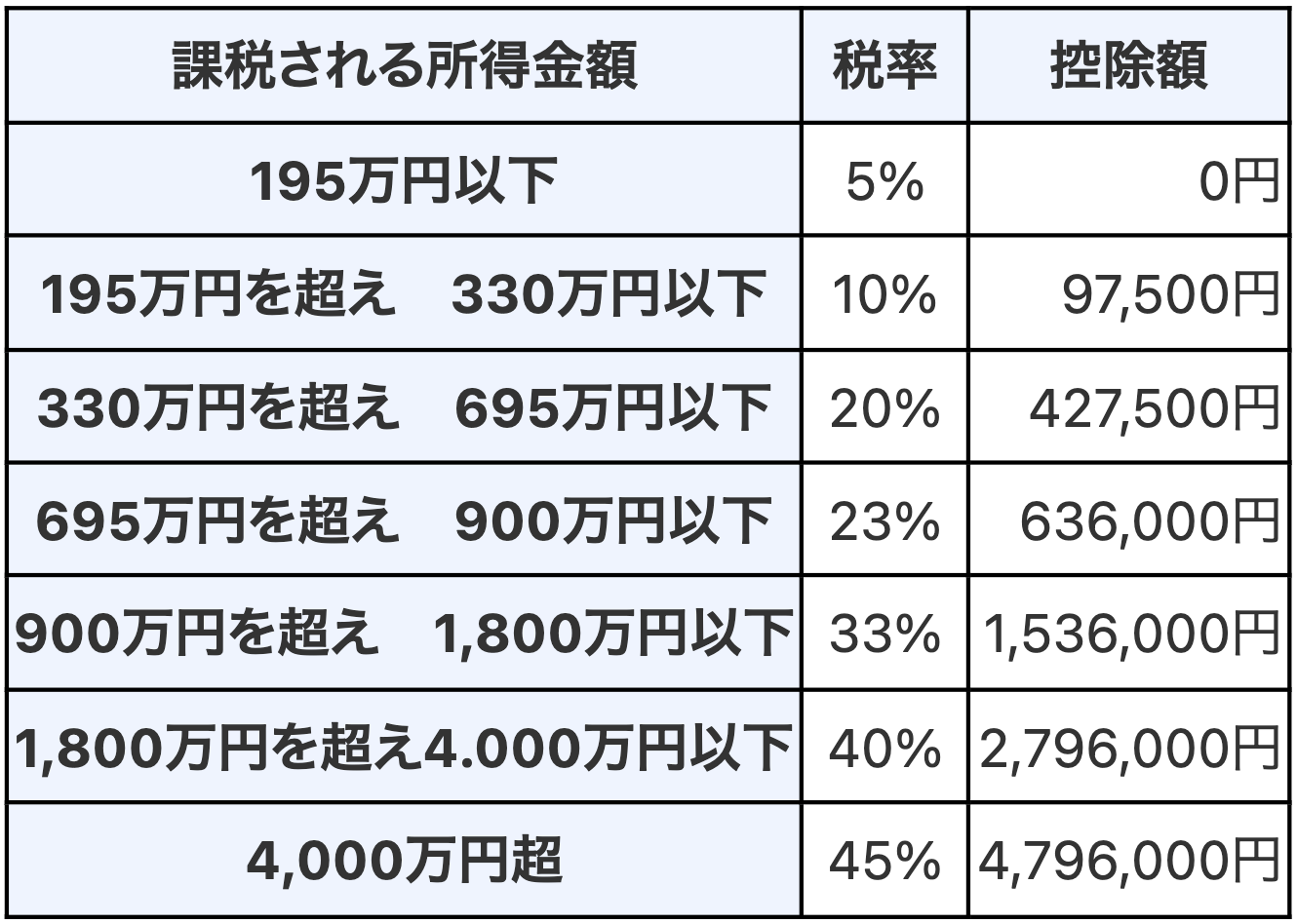

2の段階で計算した課税所得に応じて、その金額に対応した税率を以下から掛け算し、そこから控除額を差し引いたものが所得税となるのです。

出典:国税庁『No.2260 所得税の税率』

1点注意すべきなのは、所得控除額や税率などが年度によって変わる可能性があることです。たとえば、2023年現在の給与所得控除額は最低55万円ですが、2019年分までは最低65万円でした。

そのため、ご自身で所得税を概算したりシミュレーションサイトを利用したりする際は、計算に使う数字が最新のものかご確認のうえ計算を進めてください。

所得税の納付期限・納付方法

所得があった年の翌年2月16日~3月15日の1ヶ月が、所得税の申告期間です。申告で確定した税額は3月15日までに、主に以下の方法で納付します。

- 振替納税

- 電子納税(ダイレクト納付・インターネットバンキングなど)

- クレジットカード納付

- スマホアプリ納付

- コンビニで納付

- 金融機関や税務署窓口で納付

- e-Taxを利用して納付

後述する住民税のように、金額が記載された納付書が届くわけではないためご注意ください。

住民税の計算方法と納付について

住民税に関しては、所得税の20万円ルールのような特例措置はありません。そのため、雑所得で得た収入が20万円以下で確定申告の必要がなくても、住民税の申告は必要です。

住民税の税率は一律10%(区市町村民税6%+道府県民税・都民税6%)と決まっているため、所得税のように所得額によって税率が変わることはありません。

ここでは住民税の納付方法と申告期限について解説します。

住民税の納付期限

住民税は、対象とする年の1月1日~12月31日までの所得に対して課せられ、その翌年の3月15日までに納付する必要があります。

確定申告時に自身で納税をする普通徴収を選んだ場合、自宅に納付書が届くのでそれを郵便局や銀行、コンビニなどで納めます。一方、確定申告を行わない場合には、市区町村の役所への住民税申告が必要です。

住民税の納付方法

住民税の納付方法には「普通徴収」と「特別徴収」の2つがあります。

- 普通徴収:市区町村から届く住民税納付書で支払う方法

- 特別徴収:勤務先で毎月の給料から天引きされる方法

治験モニターは献血などと同様にボランティアの一種であるため、通常の副業に比べて勤務先に後ろめたさを感じにくいとは思いますが、もし可能な限り勤務先に副収入の存在を知られたくない場合には工夫が必要です。

というのも副収入を得ることで確定申告が必要となった際、住民税の徴収方法を特別徴収にしてしまうことで、自治体から勤務先に税額が通知されてしまうケースがあるからです。

そのため、勤務先に副収入の存在を知らせたくない場合、以下のような対応を講じる必要があります。

- 住民税を普通徴収(自分で納付)にする

- 1年間の雑所得を20万円以内にとどめる

確定申告の際、確定申告書にある「住民税に関する事項」の欄で住民税の徴収方法を選べます。この際、普通徴収を選ぶことで副収入に関する住民税の通知が自宅へ届くようになるため、会社に副収入の存在を知られるリスクを抑えられます。

ただし、確定申告の際にうっかり特別徴収へチェックを入れてしまい、税額が会社に通知されてしまうケースも珍しくありません。

ですので、そもそも確定申告が必要になる基準を満たさないように「1年間の雑所得を20万円以内にとどめる」ことで、徴収方法の選択ミスによる発覚を避けられます。

副業として治験モニターへ参加する際、知っておきたいポイントは以下の記事にまとめています。こちらもあわせてご一読ください。

治験は正確には【有償ボランティア】に分類されますが、副業感覚で参加し、報酬を受け取る方も少なくありません。 この記事では、治験の報酬がどの程度の収入になるのか、具体的なケースを交えて解説します。 (adsbygoogle = window.adsbygoogle || ...

治験の報酬を現金で受け取っても申告は必要?

治験モニターの報酬は、口座振込だけではなく現金で受け取る場合もあります。

なかには「現金で受け取った分は申告しなくてもバレないのでは?」と考える方もいますが、治験を行う病院は謝礼金の履歴を残しています。つまり、受け取った謝礼金をごまかしても発覚するため、報酬の受け取り方法にかかわらずルールに則って申告を進めましょう。

ただし「計算を間違えたまま申告してしまったらどうしよう」と過剰に恐れる必要はありません。

税金に関して疑問がある場合は、管轄の税務署に電話をしたり訪問したりすることで相談できます。

また、意図的な脱税は重いペナルティが課せられますが、勘違いによる過少申告などは比較的罰則が軽いため、不正行為にだけ気を付けて手続きを進めれば大きなトラブルに発展することは稀です。

治験モニターに参加して報酬を得た際は、ぜひ本記事を参考にして対応してみてください。